Centrale Bank van Rusland Baant de Weg voor Beperkte Bitcoin-Operaties door Banken

Inleiding: De Reguleringsverschuiving van Rusland naar Crypto-integratie

In een baanbrekende ontwikkeling die de financiële sector van Rusland zal beïnvloeden, kondigde de Bank van Rusland plannen aan om banken toe te staan deel te nemen aan beperkte cryptocurrency-operaties. Deze belangrijke beleidswijziging, onthuld op het Finopolis 2025-forum, markeert een voorzichtige maar cruciale stap richting de integratie van digitale valuta’s—met name Bitcoin—binnen het zwaar gereguleerde financiële ecosysteem van het land. Het kader, gekenmerkt door strenge beperkingen en hoge reservevereisten, is bedoeld om te voldoen aan de toenemende vraag naar crypto-gerelateerde diensten, zowel in binnen- als buitenland, terwijl de systeemstabiliteit behouden blijft.

De stap komt tegen een complexe internationale achtergrond waar cryptocurrencies steeds meer aandacht trekken van zowel investeerders als toezichthouders. In tegenstelling tot regelrechte verboden of volledig open benaderingen die in andere jurisdicties worden gezien, kiest Rusland voor een gecontroleerd experiment—waarbij banken binnen zorgvuldig gedefinieerde grenzen kunnen deelnemen.

Het Nieuwe Beleid: Belangrijke Details en Tijdlijn

De nieuw geschetste richtlijn van de Bank van Rusland stelt binnenlandse banken in staat deel te nemen aan cryptocurrency-operaties. Er worden echter zware beperkingen opgelegd om de blootstelling aan marktvolatiliteit en operationele risico’s te minimaliseren. Concreet mag maximaal 1% van het totale kapitaal van een bank worden geïnvesteerd in crypto-activa, voornamelijk in Bitcoin—de grootste en meest gevestigde digitale valuta tot nu toe.

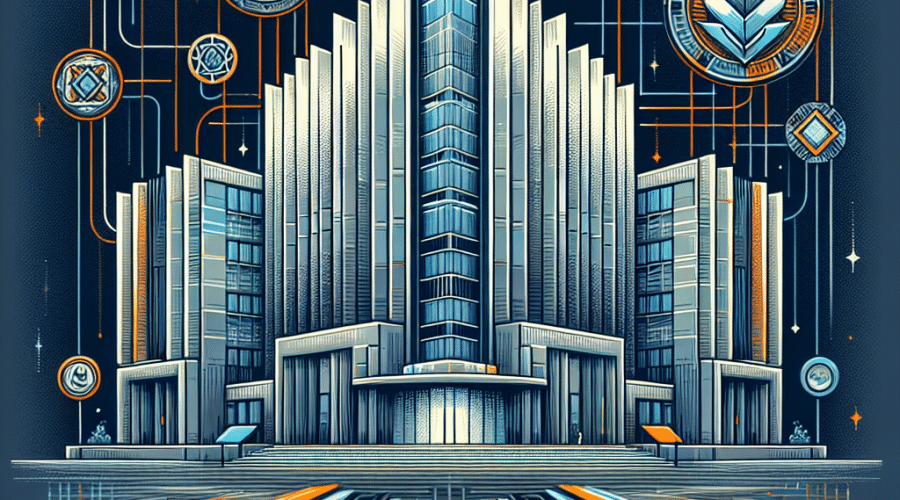

Finopolis 2025, een hoog profiel Russisch fintech-forum, diende als podium voor deze aankondiging. Vladimir Chistyukhin, de eerste vicevoorzitter van de Bank van Rusland, benadrukte de voorzichtige aard van de stap en onderstreepte dat het doel is om zowel te reageren op de groeiende consumentenbehoefte als het financiële systeem van het land te beschermen. Chistyukhin verklaarde: “Banken in Rusland zullen toestemming krijgen om cryptocurrency-operaties uit te voeren, onder strikte beperking van blootstelling en hoge reservevereisten, om aan de marktvraag te voldoen met prioriteit voor systeemstabiliteit.”

Hoewel operationele details nog in ontwikkeling zijn, vertegenwoordigt de bereidheid om dergelijke activiteiten toe te staan een beleidsomslag van de eerder restrictieve houding van de bank ten aanzien van cryptocurrencies. De aanpak is bedoeld om stapsgewijs te zijn, met de focus op kleinschalige, streng gecontroleerde blootstellingen in plaats van grootschalige adoptie.

Redenen achter de Beleidswijziging

In de afgelopen jaren was de benadering van Rusland ten opzichte van cryptocurrencies gekenmerkt door scepsis en regulerende voorzichtigheid. Autoriteiten hebben herhaaldelijk risico’s voor de financiële stabiliteit, zorgen over illegale financiering en onzekerheid over marktvolatiliteit aangehaald als redenen om digitale activa te beperken.

Wereldwijde trends waren echter moeilijk te negeren. De groeiende vraag van particuliere en zakelijke klanten, gecombineerd met de zichtbare voordelen van blockchain-gedreven innovaties, heeft een nieuwe dynamiek gecreëerd. Autoriteiten lijken te erkennen dat zonder enige vorm van gereguleerde deelname, ondergrondse en ongereguleerde cryptomarkten buiten hun gezichtsveld kunnen floreren—waarbij juist de risico’s kunnen toenemen die ze willen vermijden.

Door de blootstelling te beperken tot 1% van het kapitaal van een bank en “hoge reservevereisten” in te voeren, geloven toezichthouders dat ze het evenwicht kunnen bewaren tussen innovatie en risicobeperking. Het beleid is bedoeld om banken inzicht en ervaring te bieden in cryptomarkten, terwijl er zinvolle beveiligingen worden opgelegd tegen excessen.

Gevolgen voor Russische Financiële Instellingen

Voor de grote banken van Rusland vormt deze ontwikkeling zowel een kans als een uitdaging. Door deel te nemen aan de digitale activaruimte krijgen ze een gereguleerd handvat in een marktsegment dat aanzienlijke wereldwijde belangstelling van investeerders trekt. Met strakke beperkingen en strenge nalevingsverplichtingen zullen banken echter hun strategieën zorgvuldig moeten afstemmen.

Instellingen zullen omvangrijke middelen moeten toewijzen aan risicobeheer, IT-beveiliging en regelgevingsrapportage om te voldoen aan de strenge voorwaarden die door de centrale bank zijn gesteld. Alleen degenen met robuuste nalevingssystemen en flexibele technologische infrastructuur zullen waarschijnlijk vroege deelnemers zijn nu het beleid operationele vorm krijgt.

Het plafond van 1% zorgt ervoor dat zelfs als de onderliggende crypto-activa dramatisch in waarde fluctueren, de potentiële impact op het financiële systeem als geheel beperkt blijft. Deze systematische benadering is ontworpen om de concentratie van risico’s binnen de sector te voorkomen, in navolging van bewegingen in andere gereguleerde markten om besmetting door onverwachte marktonderbrekingen te vermijden.

Potentiële Effecten op de Russische Cryptomarkt

De initiële focus op Bitcoin weerspiegelt wereldwijde trends, aangezien ’s werelds oudste en grootste cryptocurrency over het algemeen als minder vatbaar voor manipulatie en meer voorspelbaar in termen van liquiditeit en veiligheid dan altcoins wordt beschouwd. Deze focus kan leiden tot verbeterde marktlegitimiteit, wat het vertrouwen onder zowel institutionele als retailbeleggers vergroot.

Door wettelijk goedgekeurde kanalen te introduceren voor banken om met digitale activa om te gaan, zou het beleid kunnen zorgen voor een meer gestructureerde en voorspelbare regelgevende omgeving. Dit kan andere actoren op de financiële markt—van betalingsdienstaanbieders tot technologie-startups—aanmoedigen om samen te werken met banken aan crypto-gerelateerde initiatieven, waardoor innovatie binnen wettelijke parameters verder wordt gestimuleerd.

Desondanks betekent de beperkte reikwijdte dat de stap waarschijnlijk geen cryptoboom zal ontketenen. In plaats daarvan vertegenwoordigt het een weloverwogen, strategische allocatie die is ontworpen om concurrerende doelstellingen in balans te brengen—marktaanpassing en risicobeheersing.

Internationale Vergelijkingen: Rusland en Andere Reguleringsmodellen

Mondiaal gezien hebben landen uiteenlopende benaderingen aangenomen voor de integratie van cryptocurrencies binnen traditionele financiële systemen. Sommigen, zoals El Salvador, zijn snel overgegaan tot volledige adoptie, waarbij Bitcoin als wettig betaalmiddel is geaccepteerd. Anderen, zoals China en India, hebben een strengere houding aangenomen, met brede verboden of strikte beperkingen.

Het nieuwe beleid van Rusland lijkt het verschil te splitsen. Het blootstellingsplafond is restrictiever dan kaders in regio’s zoals West-Europa of Noord-Amerika, waar sommige banken een hogere tolerantie hebben voor crypto-handel. Door echter een gereguleerde weg voor beperkte deelname te introduceren, erkent Rusland zowel de onvermijdelijkheid als het belang van digitale activa binnen het bredere economische landschap.

Er zijn ook signalen dat het model zou kunnen dienen als prototype voor andere landen die manieren verkennen om crypto-blootstelling toe te staan zonder zichzelf bloot te stellen aan onbeheersbare systeemrisico’s. Mocht het Russische experiment erin slagen de volatiliteit te beperken en te voorkomen dat er negatieve effecten doorsijpelen naar de bredere economie, dan kunnen andere opkomende marktregeringen het voorbeeld volgen.

Ruimere Economische en Beleidsimpacten

De implicaties van deze verschuiving reiken veel verder dan de dynamiek in de banksector. Als beleidsstabiliteit behouden blijft en hoge nalevingsnormen worden gehandhaafd, zou Rusland een geleidelijke toename van gereguleerde digitale activiteitsactiviteiten kunnen zien. Dergelijke veranderingen zouden innovatie in financiële technologie kunnen bevorderen, particuliere investeringen kunnen stimuleren en zelfs het land kunnen positioneren als een bestemming voor bepaalde klassen van internationaal kapitaal die op zoek zijn naar gereguleerde, stabiele en schaalbare blootstelling aan crypto-activa.

Het krimp-effect zou ook verwante industrieën kunnen bereiken zoals betalingsverwerking, overboekingen, kapitaalvorming voor bedrijven en oplossingen voor digitale identiteit. Wettelijk goedgekeurde crypto-kanalen zouden ook transparantie kunnen vergroten, de aantrekkingskracht van zwarte-markthandel kunnen verminderen en naleving van anti-witwas- en terrorismefinancieringsprotocollen kunnen bevorderen.

De invoering van deze regels vereist echter voortdurende dialoog tussen toezichthouders, banken en marktdeelnemers. Het verfijnen van het kader in het licht van marktonwikkelingen en technologische vooruitgang zal cruciaal zijn om ervoor te zorgen dat de waarborgen effectief blijven naarmate er nieuwe risico’s en kansen ontstaan.

Conclusie: Een Voorzichtige Stap naar de Digitale Toekomst

Met zijn besluit om banken voorzichtig digitale activa te laten omarmen, geeft de Centrale Bank van Rusland een nieuw signaal van openheid voor de mogelijkheden van blockchain en cryptocurrencies—zij het met strikte limieten. Het beleid weerspiegelt een pragmatisch begrip van de wereldwijde dynamiek achter digitale transformatie, gecombineerd met de lessen van eerdere financiële crises over systeemrisico.

Voor banken, regelgevers en technologieaanbieders zullen de komende maanden cruciaal zijn om te bepalen hoe dit model evolueert en welk effect het heeft op de bredere Russische economie. Als het effectief wordt beheerd, zou het Rusland kunnen positioneren als leider in het smeden van een uniek gebalanceerd en duurzaam regelgeving blueprint—een die mogelijk beleid debatten ver buiten zijn grenzen zou kunnen beïnvloeden.

Naarmate digitale valuta’s steeds meer verweven raken met het mondiale financiële systeem, biedt de aanpak van Rusland een realtime experiment in het combineren van innovatie en voorzichtigheid—een aanpak die de standaard zou kunnen zetten voor opkomende markten die hun eigen weg naar regulatormodernisering nastreven.